人工智能迎来第三次创新潮应用AI企业如何才能立于不败之地

编者注:本文作者Louis Coppey是知名投资公司Point Nine Capital的合伙人。该公司专注于早期互联网投资,包括SaaS和互联网金融等领域。

作为在Point Nine工作的投资人,我们向来对SaaS比较感兴趣,同时也对人工智能技术在SaaS领域的应用比较感兴趣。

首先,在正式开始介绍之前,我们简单提一下现在的人工智能创业。目前,人工智能领域已经出现了第三次创新潮流,也就是应用人工智能初创企业。第一次是纯粹基于研究的公司,比如说Deepmind和Nnaissence。在这些公司当中,大多数都没能真正实现自家产品的商业化,在获得收益之前就已经被其他公司买走了核心人才。随后,第二次是基于机器学习基础设施的公司。在它们当中,确实有一部分拥有实现产品商业化的发展牵引力,但大多数在实现业务的规模扩张之前,也就已经被其他公司买走了核心人才。其中,最为典型的一家公司,就是语音交互解决方案服务商Wit.ai。它曾经开发过一款开源自然语言处理应用程序编程接口,后来没过多久就被Facebook买下,用来在Messenger上研发基于机器学习的智能助手。

现在的我们,正站在第三次人工智能创新潮流的端口。身处这一潮流的企业,都在争先恐后地研发针对某一行业或者是某一种类的终端用户应用程序,已经不再局限于基础设施,以便为自己赢得更多竞争优势。

现阶段,应用人工智能初创企业拿到的投资数额已经越来越高,在所有拿到早期投资的初创企业当中占据很大比例。仅仅是英国一个国家,应用人工智能初创企业拿到的投资数额,就占据所有人工智能初创企业所拿到投资数额的85%。与此同时,比较有趣的是,这类初创企业的发展和繁荣,还要求我们这些风险资本家对自己的分析框架,甚至是接下来的投资标准,做出相应的调整。正如风险投资基金MMC Ventures的这份报告指出,在英国,有将近一半的处于种子发展阶段之前的人工智能初创企业,在没能顺利实现盈利的情况下就拿到了大量现金支持,其数额甚至高于那些处于A轮发展阶段的传统SaaS企业。要知道,这些传统SaaS企业的规模,要比新兴应用人工智能初创企业的规模,大20%到60%。

虽然按理说,我们应该知道在接下来的一年当中,SaaS企业应该如何进行融资,但我们目前还是在努力对这一融资模式进行修改,以便更加适用于机器学习人工智能初创企业。

首先,我评估了70多家在全球范围内拿到700万美元以上风险投资的应用人工智能初创企业,将具体融资数额作为判断企业成功与否的第一个指标;其次,我通过归纳推理创建了一套框架体系,想要找出拥有共同性质的集群,并且推导出它们各自的关键成功要素;最后,我希望在对这些人工智能初创企业在发展早期所取得的成功进行实际分析的基础之上,创建一个框架体系,而不是简单根据之前的数据和经验。

具体说来,这一数据库中的企业,包括CBInsight列出来的前100家人工智能初创企业、Crunchbase等网站最近着重介绍过的企业,以及我们自己投资交易中的一些企业。

在我们的数据库当中,仅仅是来自美国一个国家的企业就占据了69%,剩下的企业有8%来自英国,7%来自。

平均看来,每一家处于第三次人工智能创新潮流的企业,大约拥有133位员工。另外,所有企业员工数量的中位数值为75。这两个数值都不算太大,也就是说,平摊到每位员工头上的融资数额常高的。

总体说来,这些企业所拿到的融资数额大约为64亿美元。那么算下来,每家企业所拿到的融资数额,就应该是9000万美元左右。然而,所有企业融资数额的中位数值却只有3000万美元。换句话说,以目前的情况来看,这一领域还是相对比较幼稚的。

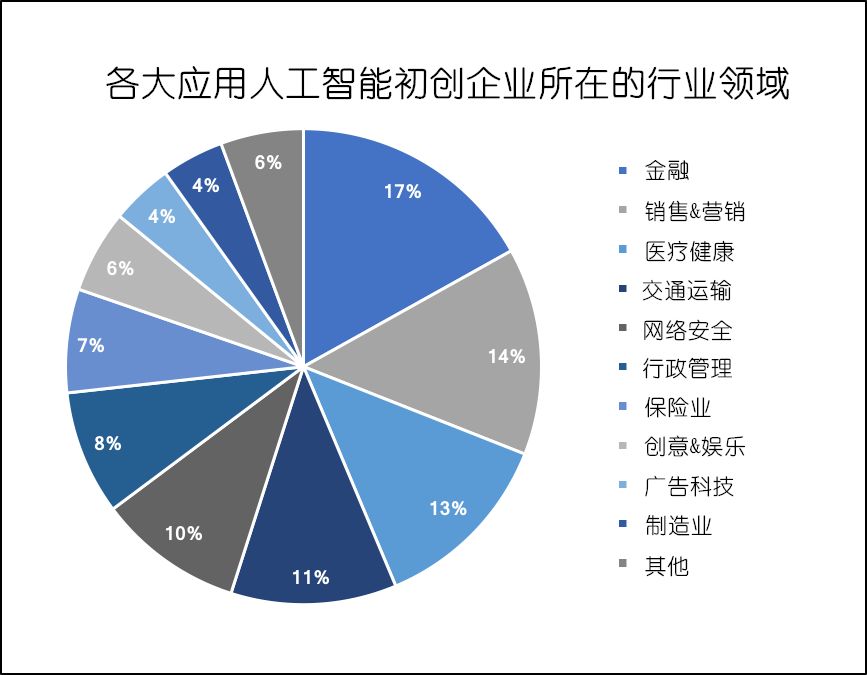

在所有进行评估的应用人工智能初创企业当中,所在行业领域出现频率最高的,要数金融、销售营销、医疗保健、交通运输和网络安全。这五大类企业的数量加总起来,占数据库中所有应用人工智能初创企业的65%。它们的融资总额,占数据库中所有应用人工智能初创企业融资总额的89%。再进一步分析,其中仅仅金融这一领域的应用人工智能初创企业,所占的比例就高达52%。

在妥善分析之后,我们将榜单上的企业简单分为四类,并且据此创建了一个框架体系。

第一,“满堆栈”:这类公司拥有对整条价值链的控制权,与消费者和供应商都建立有牢固密切的关系,不会向行业当中的现有公司销售软件。其中,最为典型的满堆栈人工智能初创企业,就是来自英国的数字诊疗平台Babylonhealth。

第二,“人工智能技术提供者”:这类公司专门销售包含有人工智能技术的软件。为了进一步分析这些公司,我又将它们分为了水平类和垂直类。其中,垂直类主要是为了满足特定行业领域的需求,而水平类则没有什么行业重点。比如说,通用电气公司愿意掏钱购买的那些专门适用于无人驾驶汽车的软件,就属于垂直类软件。再比如说,众多行业领域都可以使用的Salesforce这类客户关系管理软件,就属于水平类软件。

不仅如此,我又分出了其他两类,一是旨在代替行业现有公司的初创企业,即“挑战者”,二是旨在创造新事物的新兴初创企业,即“创新者”。比如说,RelateIQ是来自硅谷的一家大数据智能关系管理初创企业,在被Salesforce收购之前,它就属于“挑战者”一类,与Salesforce处于一种相互竞争的状态。再比如说,Chorus.ai是一家同样来自美国的SaaS产品供应商,专门通过人工智能技术来分析各家客户公司的销售电话,提供一种全新的对话智能软件,从而属于“创新者”一类。

为了给大家解释清楚,我们将甲骨文公司本地部署的客户关系管理、Salesforce公司以及RelateIQ公司进行一个对比分析。早在15年前,Salesforce充分理解并且适当利用了“云”这个概念,从而顺利占得了较大的市场份额。不久之后,RelateIQ也抓住了同样的发展机遇,与Salesforce在同一条价值曲线上进行竞争。但是,与Salesforce不同的是,RelateIQ还借助机器学习技术在其他方面为客户提供附加价值,比如说用户入门指导和数据简易输入等等。在意识到这家后起之秀的实力之后,Salesforce便决定以3.9亿美元的价格将其买下,并且改组成了SalesforceIQ。

另外,按照这些公司给各自所处市场带来的创新种类进行分类,也是一件非常有趣的事情。也就是说,看这些公司带来的究竟只是普通程度上的创新,还是性的创新。首先,满堆栈公司和创新类公司,属于带来性创新的公司。因为满堆栈公司的目的,就是代替行业和市场中现有的公司,而创新类公司则是通过研发新产品来创造一个全新的市场。当然了,这也给风险资本家带来了不小的挑战,这一点我们稍后会详细讨论。其次,垂直类技术提供者和水平类挑战者,属于带来普通程度创新的企业。因为这两类公司,都只是通过对现有流程的优化,来提供额外的增加价值。

第一,在所有这些公司当中,有三分之二都属于技术提供者,剩下三分之一属于满堆栈公司;

第二,有趣的是,与数量较多的技术提供者所拿到的融资总额相比,数量较少的满堆栈公司所拿到的融资总额更多,超过前者的五倍还不止。这就导致满堆栈公司要承担整条价值链上的用户获取成本和人才雇用成本。除此之外,从这些数据,我们还能看出满堆栈公司的员工人数,要比其他种类公司的员工人数多得多;

第三,到目前为止,三类技术提供者所拿到的融资总额,是差不多的。不过,平均看来,垂直类人工智能初创企业的员工规模是最小的。就像在SaaS领域一样,与水平类公司相比,垂直类人工智能公司更多是以工程为驱动的,不需要在销售和营销这方面投放过多人力。

而我们之所以要引入这样一个相关的框架结构,是因为这些公司有一些共同特性:

首先,它们都面临着不同的挑战,比如说用户获取战略、数据获取战略以及所需资金支持;

最后,它们都面临着不同的发展机遇,比如说沿着价值链往上爬,或者代替行业现有公司,又或者较为合适的市场退出机会。

在市场中处于有利的垂直类人工智能公司,能够充分利用客户的数据以及所学到的经验教训,将自己转变为满堆栈公司。这些公司能够提供全部的价值链,甚至有能力与之前的客户进行竞争,实现高达10倍的潜在市场规模增长。Infermedica就是一个很好的例子,它是一款以机器学习为驱动的工具,能够帮助医生更加快速、更加准确地做出诊断。它很有可能转变为满堆栈公司,并且与市场上现有的那些诊疗机构竞争,就像Babylonhealth现在这样。而这一转变会带来什么样的影响呢?作为投资者,我们就必须要考虑两种潜在市场规模:一是某一特定市场的潜在软件支出;二是在人工智能普及程度更高,为大众所接受之后,整个市场的潜在软件支出。

去年,通用电气公司宣布正式收购无人驾驶初创企业Cruise Automation,旨在帮助自己研发无人驾驶汽车技术,应对来自其他科技巨头和汽车公司的挑战。Zestfinance是一家来自美国的互联网金融公司,专门帮助各家银行在信用评级体系中融入机器学习技术,就像Kreditech和Affirm一样。这些事情都表明,随着满堆栈公司在市场上站稳脚跟,垂直类人工智能公司还是有很多发展机遇的。

在我们的数据库当中,有不少后起之秀,都是在融入机器学习技术之前开始向用户销售产品和服务的。他们找到了一种全新的、明智的方式,来获取用户生成的数据。接着,通过在随后某一时间点上对这些数据加以利用,来提取出更多价值。与此同时,由于数据网络效应,这也建立起了一层坚固的防御屏障。

正常情况下,我们都很想知道一家公司到底会如何对大型SaaS企业所收集数据加以利用,来加强自己的防御能力。以云客服软件公司Zendesk为例,多年来它一直稳坐数据收集和处理的龙头宝座。如果防御能力来源于数据,如果算法成为商品,那么从长远角度来看,创建一家依赖第三方数据的成功新兴企业,有多大的可能?我们认为,了解这些大型企业的产品速度和数据战略,才是正确评估风险的关键所在。

想要在上述四种风险当中,找到一种最为合适又不失趣味的平衡方法,那就必须得想办法收集到行业现有公司所没有的全新数据。InsideSales在Salesforce数据库的基础之上,收集与销售能力和效率有关的数据。Chorus能够处理语音数据,这一点Salesforce也是做不到的。

与上世纪八十年代的人工智能寒冬不同,现在的垂直类人工智能企业似乎开始繁荣。不管是从初创企业数量来看,还是从资本数量来看,又或是从报道频率来看,垂直类人工智能的发展确实很快。现在的我们正处于一个临界点上,对人工智能公司的未来发展还需要拭目以待,看看它们能否顺利实现规模扩张。但无论如何,从运营和投资角度出发,它们确实带来了不少值得探索的新领域。

新浪简介┊About Sina┊广告服务┊联系我们┊招聘信息┊网站律师┊SINA English┊通行证注册┊产品答疑

或许谁都不希望看到这样一个景象,不久的将来搭载Helio X30的某某...[详细]

腾讯在资本市场受此影响依然很是明显,7月4日,腾讯控股跌幅达4....[详细]

近日一款名为“全能车”软件受到人们关注,只要缴纳一份押金,便...[详细]